Börsenbericht: Nach der Euphorie

Die Stimmung an den Weltleitbörsen in New York stützte sich zunächst auf eine zwar noch wage laut US-Präsident Trump aber großartige Einigung im Zollstreit mit China und die zweite Leitzinssenkung der US-Notenbank in diesem Jahr. Der Zinsschritt Ende Oktober von 25 Basispunkten auf die Bandbreite 3,75 bis 4,00 Prozent war allerdings allgemein erwartet worden. Die Quartalsberichte der US-Tech-Konzerne Microsoft, Amazon und Apple wurden mit neuen Rekordkursen für deren Aktien honoriert. Im Kreis der Mag-7-Aktien fiel Meta negativ auf, weil die hohen Investitionen in Künstliche Intelligenz (KI) Anleger verschreckten.

Nervosität gegenüber Technologieaktien gestiegen

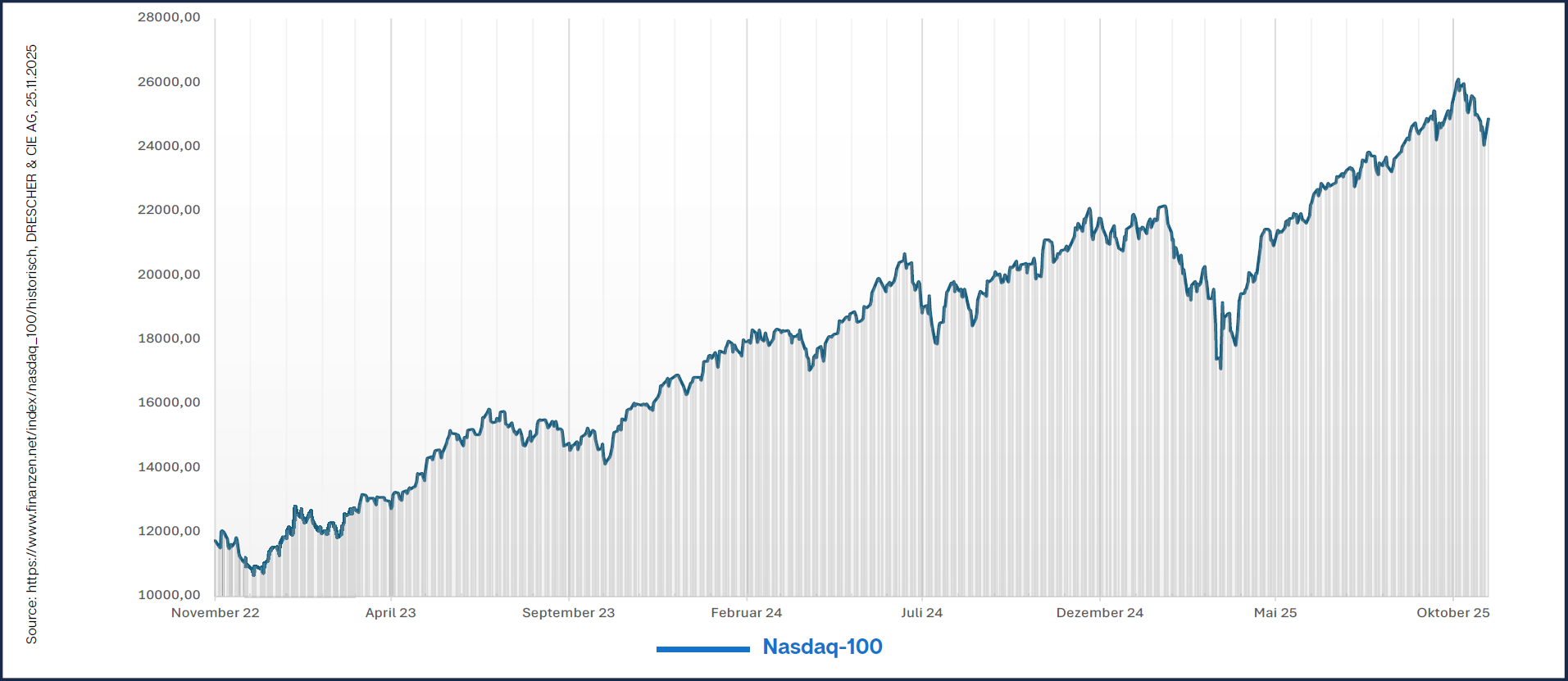

Nach den Nasdaq-Rekorden in den letzten Oktobertagen trübte sich die Stimmung an den Aktienbörsen im November ein – nicht zuletzt wegen der Sorgen um eine mögliche KI-Blase. Die hohe Bewertung von Technologieaktien wurde zunehmend hinterfragt, insbesondere die weiteren Investitionen in Künstliche Intelligenz (KI). Obwohl die Berichtssaison für die US-Unternehmen ein durchschnittliches Ergebniswachstum von rund 15 Prozent zeigte, setzten Gewinnmitnahmen ein. Nvidia hatte seinen Börsenwert Ende Oktober vorübergehend auf über 5 US-Billionen Dollar steigern können. Die mit Nervosität erwarteten Quartalsergebnisse des KI-Chip-Herstellers übertrafen dann nochmals die schon hohen Erwartungen, was mit Erleichterung aufgenommen wurde, allerdings keine neuen Kursgewinne mehr begründen konnte.

Auch eine Übergangslösung für den US-Staatshaushalt, der den bislang längsten Stillstand der US-Bundeseinrichtungen (Shutdown) beendete, wurde positiv aufgenommen. Als Belastungsfaktor erwies sich im Monatsverlauf die kleiner werdende Erwartung einer weiteren Zinssenkung durch die Fed noch in diesem Jahr, nachdem sich verschiedene Mitglieder der US-Notenbank zurückhaltend geäußert hatten. Die Unsicherheit unter Anlegern über die Lage der US-Wirtschaft und die Geldpolitik der Notenbank erhöhte die Risikoaversion und löste weitere Kursverluste aus. Am US-Aktienmarkt kam es zu Umschichtungen von Tech-Aktien in Werte der Old Economy. Der Dow Jones, der im Verlauf des Novembers einen neuen Rekordstand bei 48.431,6 Zählern erreicht hatte, fand bei rund 45.750 Punkten Unterstützung. Der Nasdaq-100-Index konnte seinen Rekordstand von Ende Oktober bei 26.182 Punkten dagegen im November nicht mehr übertreffen und fiel vorübergehend knapp unter 24.000 Zähler und damit unter sein Oktober-Tief.

RÜCKSCHLÄGE BEIM NASDAQ-100 NACH OKTOBER-HOCH

Die europäischen Aktienmärkte konnten sich nicht von der Entwicklung an den Leitbörsen in New York abkoppeln. Nachdem der Euro-STOXX-50 ähnlich dem Dow Jones im Monatsverlauf ein neues Rekordhoch erreicht hatte, in diesem Fall bei 5.818 Zählern, fielen die Aktienmärkte in die Nähe ihrer Oktober-Tiefs zurück. Der Deutsche Aktienindex DAX verlor mehr, weil die dort hoch gewichtete SAP-Aktie ihren Abwärtstrend fortsetzte, nachdem der größte europäische Software-Hersteller seine Erwartungen an das Cloud-Geschäft reduziert hatte. Der DAX fiel vorübergehend knapp unter 23.000 Punkte und damit den tiefsten Stand seit Mai. Der Rekordwert war im Oktober bei 24.771 Zählern markiert worden.

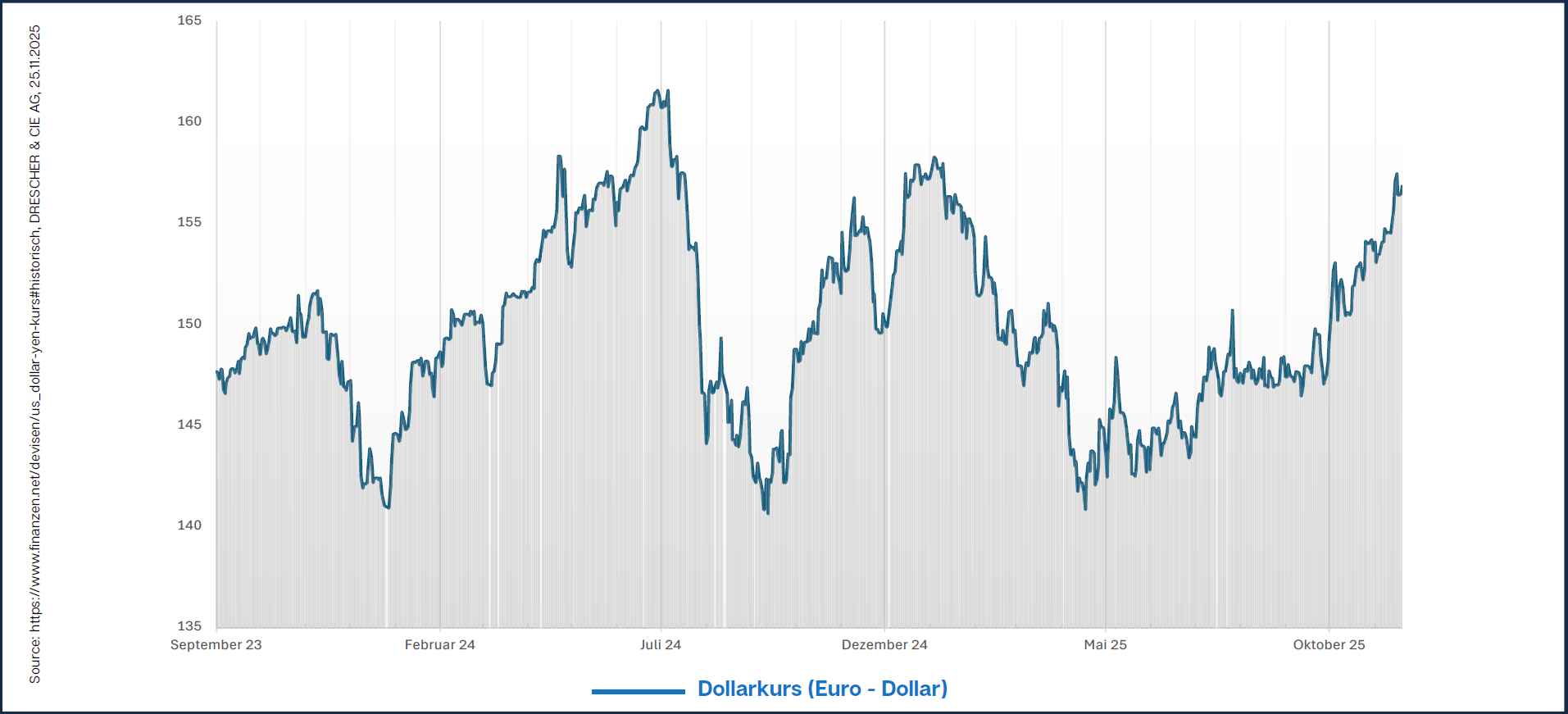

Besser halten konnte sich der japanische Aktienmarkt. Er profitierte davon, dass sich der japanische Yen noch schwächer zeigte als der US-Dollar, was die Exporte begünstigt. Auch in Tokio gingen von den Quartalsberichten überwiegend positive Impulse aus, so von Hitachi und Fujitsu. Der Nikkei-225-Index konnte trotzdem das zum Monatswechsel erreichte Rekordhoch von 52.321 Punkten im November nicht halten und gab rund die Hälfte der im Oktober gemachten Gewinne wieder ab. Für ausländische Investoren in japanischen Aktien kommen noch Währungsverluste hinzu, denn der US-Dollar stieg erstmals seit Januar auf 157 Yen. Der Wechselkurs Euro gegen US-Dollar blieb dagegen in einer recht engen Handelsspanne zwischen knapp 1,15 und gut 1,16 Dollar pro Euro.

WÄHRUNGSVERLUSTE BEI JAPANISCHEN AKTIEN DURCH STARKEN US-DOLLAR

Der Goldpreis, der bis Mitte Oktober rasant gestiegen war und in der zweiten Oktoberhälfte eine Preiskorrektur erlebt hatte, stabilisierte sich im November zwischen 4.000 und 4.200 US-Dollar pro Unze. Der Silberpreis unternahm einen Anlauf auf das Rekordhoch.

Blickpunkt: Ist Asset Light besser als Asset Heavy?

Viele Fondsmanager schwärmen für sogenannte Asset-Light-Aktien. Asset-Light meint Geschäftsmodelle, bei denen Unternehmen ihr Anlagevermögen geringhalten können, weil sie nicht oder nur wenig auf eigene, kapitalintensive Vermögenswerte wie Fabriken oder Maschinen zurückgreifen müssen. Stattdessen verwenden sie externe Ressourcen wie Outsourcing oder Lizenzierung. Der Fokus liegt oft auf Kompetenzen wie Design, Marke und Vertrieb, was zu mehr Flexibilität und geringerer Kapitalbindung führt. Sehr erfolgreiche Beispiele sind Apple und Nvidia: Apple-Geräte werden vor allem von Foxconn und Nvidia-Mikrochips von TSMC in Taiwan hergestellt. Eine Asset-Light-Strategie hat zweifellos viele Vorteile. Das Unternehmen kann sich leichter an Marktveränderungen anpassen, da es nicht an physische Vermögenswerte gebunden ist. Durch die geringere Kapitalbindung und die Fokussierung auf profitable Kernbereiche können Unternehmen häufig eine höhere Rentabilität erzielen. In Krisenzeiten zeigen sich Unternehmen mit einer geringeren Kapitalbindung häufig widerstandsfähiger.

Asset-Light-Geschäftsmodelle gewinnen an Attraktivität

Nicht zuletzt die inzwischen erreichte Positionierung Chinas als führender Industriestandort für die Weltwirtschaft macht es schwierig, mit kapitalintensiven Industrien auf den Weltmärkten zu konkurrieren. Den schon geschwundenen Vorteil Millionen billiger Arbeitskräfte hat China bereits durch den Einsatz von Robotern zu ersetzen begonnen. Der Vorsprung wird kaum einzuholen sein. Die Attraktivität von Asset-Light-Geschäftsmodellen dürfte vor diesem Hintergrund noch zunehmen.

Doch dabei ist auch Vorsicht angebracht. Denn es kommt nicht darauf an, gute Aktien zu kaufen, sondern Aktien gut zu kaufen. Wenn die Vorteile von Asset-Light-Aktien mit hohen Prämien bezahlt werden müssen, weil das Best-Case-Szenario bereits eingepreist ist, wenn Outsourcing der Produktion nach Asien plötzlich auf Zollschranken, Handelsbarrieren oder geopolitische Krisen trifft, entstehen Risiken, die man als Anleger nicht ausblenden sollte. Statt nur in hoch bewertete Asset-Light-Aktien zu investieren, sollten Anleger auch über das andere Ende des Spektrums nachdenken.

Eine Gold- oder Kupfermine beispielsweise ist das Gegenteil von Asset light. Ihre Erschließung kostet Hunderte von Millionen US-Dollar, schnell auch mal einen Milliardenbetrag. Zum Beispiel belaufen sich die Erschließungskosten der Oyu Tolgoi-Mine in der Mongolei auf schätzungsweise 5,3 Milliarden US-Dollar. Kostenfaktoren sind neben der Errichtung der eigentlichen Bergbau- und Verarbeitungsanlagen auch die Errichtung der Infrastruktur wie Straßen, Energieversorgung, Wasserleitungen und oft lange Genehmigungsverfahren sowie weitere. Doch diese vermeintlichen Nachteile von Asset-Heavy-Geschäftsmodelle können auch ein Vorteil sein.

Als am 20. November China den größten Goldfund seit 1949 meldete, waren keine Auswirkungen auf den Goldpreis und die Aktienkurse von Goldminen zu beobachten. Die Dadonggou-Mine ist laut Berichten die größte Goldentdeckung seit Gründung der Volksrepublik China. Das Erz erstreckt sich mutmaßlich über 2,586 Millionen Tonnen mit einem durchschnittlichen Goldgehalt von 0,56 Gramm pro Tonne. Die noch im Boden liegenden 1.444 Tonnen Gold haben rechnerisch einen aktuellen Marktwert von über 166 Milliarden Euro. Die Goldmine zu errichten, wird allerdings viele Jahre dauern. Erst in den 2030er-Jahren könnte erstmals Gold aus der Dadonggou-Mine auf den Markt kommen: ein typisches Asset heavy.

Erschütterung von Asset-Light-Aktien nach chinesischem KI-Schock

Als Ende Januar dieses Jahres ein junges chinesisches Start-up namens Hangzhou DeepSeek Artificial Intelligence Basic Technology Research ein KI-Modell zu einem Bruchteil der Kosten entwickeln konnte, die von den Branchengrößen veranschlagt wurden, erschütterte das einige Asset-Light-Aktien. Der Aktienkurs des KI-Chip-Designers Nvidia fiel von 140 US-Dollar um rund 20 Prozent auf 112 US-Dollar. Allein bei dieser einen Asset-Light-Aktie entstand innerhalb kürzester Zeit ein Kursverlust von 680 Milliarden US-Dollar. DeepSeeks überraschender Markteintritt traf neben Nvidia auch andere Magnificent Seven Aktien wie Alphabet und Microsoft. Asset-Light-Aktien bergen also durchaus Risiken – und zwar nicht, obwohl, sondern weil sie Asset light sind. Wenn der führende Designer von KI-Chips seine Führungsrolle im Chip-Design und den damit verbundenen Vorsprung verliert, muss dessen Aktie ganz anders bewertet werden. Die auf Technologieführerschaft gestützten Geschäftsmodelle sind nicht dauerhaft davor geschützt, ihre Spitzenpositionen zu behalten. Nokia und Ericsson verloren ihre Weltmarktführerschaft bei Mobiltelefonen innerhalb weniger Jahre.

Asset-Heavy-Aktien mit langfristigen Marktvorteilen

Asset heavy kann sich dagegen als die bessere Markteintrittsbarriere gegen potenzielle Konkurrenten erweisen. Wer nicht heute in die Exploration und Erschließung von Rohstoffvorkommen investiert, wird in fünf oder zehn Jahren keine Rohstoffe abbauen können. Und es ist vergleichsweise sicher zu prognostizieren, dass der Rohstoffhunger der Welt in den nächsten Jahren nicht deutlich sinken wird.

Die Konsequenz für den Fondsanleger sollte einmal mehr darin bestehen, nicht allein in den einen vermeintlich besten Fonds zu investieren, sondern seine Anlage auf verschiedene Fonds aufzuteilen und dabei darauf zu achten, dass die Risikostreuung durch verschiedene Strategien vergrößert wird. Dazu gehören auch Asset-Light- und Asset-Heavy-Strategien.