Börsenbericht: Guter Jahresauftakt

Die Kapitalmärkte haben sich in den ersten Wochen des neuen Jahres mit den Fragen beschäftigt, wie sich Konjunktur, Inflation und Zinsen weiterentwickeln. Seit Sommer des vergangenen Jahres hatte die Sorge um sich gegriffen, die Weltwirtschaft stehe vor einem starken Abschwung, viele Volkswirtschaften vor einer Rezession, also einer Phase von mindestens einem halben Jahr mit rückläufiger Wirtschaftsleistung. Tatsächlich nahm die Zahl der Indikatoren für eine solche Entwicklung weiter zu. Die Sorgen aber, der Konjunkturabschwung führe in eine schwere Rezession, wurden kleiner.

Positive Konjunktursignale aus den USA und aus Japan

Aus der größten und der drittgrößten Volkswirtschaft der Welt, den USA und Japan, kamen Signale für eine robuste Entwicklung. Für die zweitgrößte Volkswirtschaft, China, sollten sich aus der Abkehr von der strengen Lockdown-Politik positive Impulse ergeben. Und in Europa konnte eine schlimmere Energiekrise trotz des Gaslieferstopps aus Russland verhindert werden. Die milde Witterung und Sparmaßnahmen ließen den Gasverbrauch zurückgehen. Der Höhepunkt der Inflation dürfte 2022 überschritten worden sein.

Die mit Spannung erwarteten US-Inflationszahlen für Dezember entsprachen den vorherrschenden Erwartungen und lieferten deshalb kaum neue Impulse. Im Dezember stiegen die Verbraucherpreise gegenüber dem Vorjahr um 6,5 Prozent nach 7,1 Prozent im November. Die Kerninflationsrate fiel ebenfalls wie erwartet von 6,0 auf 5,7 Prozent. Die Erwartung, dass der Inflationsdruck nachlassen wird und die Konjunkturabschwächung überschaubar ausfällt, begünstigte den ohnehin jahreszeitlich typischen Zufluss von Geldern in die Aktienmärkte.

Kursgewinne bei US-Staatsanleihen und beim Bund-Future

Zusammen mit dem zunehmenden Optimismus erwies sich dies in den beiden ersten Wochen des Jahres als fruchtbarer Boden für einen guten Jahresauftakt, sowohl bei Anleihen als auch bei Aktien. Durch Kursgewinne fiel die Rendite von als Maßstab geltenden US-Staatsanleihen mit zehn Jahren Laufzeit von 3,88 Prozent am Jahreswechsel bis auf 3,37 Prozent Mitte Januar. Der Bund-Future, der die Kursentwicklung deutscher Bundesanleihen widerspiegelt, stieg von 132,8 auf 140,6 Punkte. von 132,8 auf 140,6 Punkte.

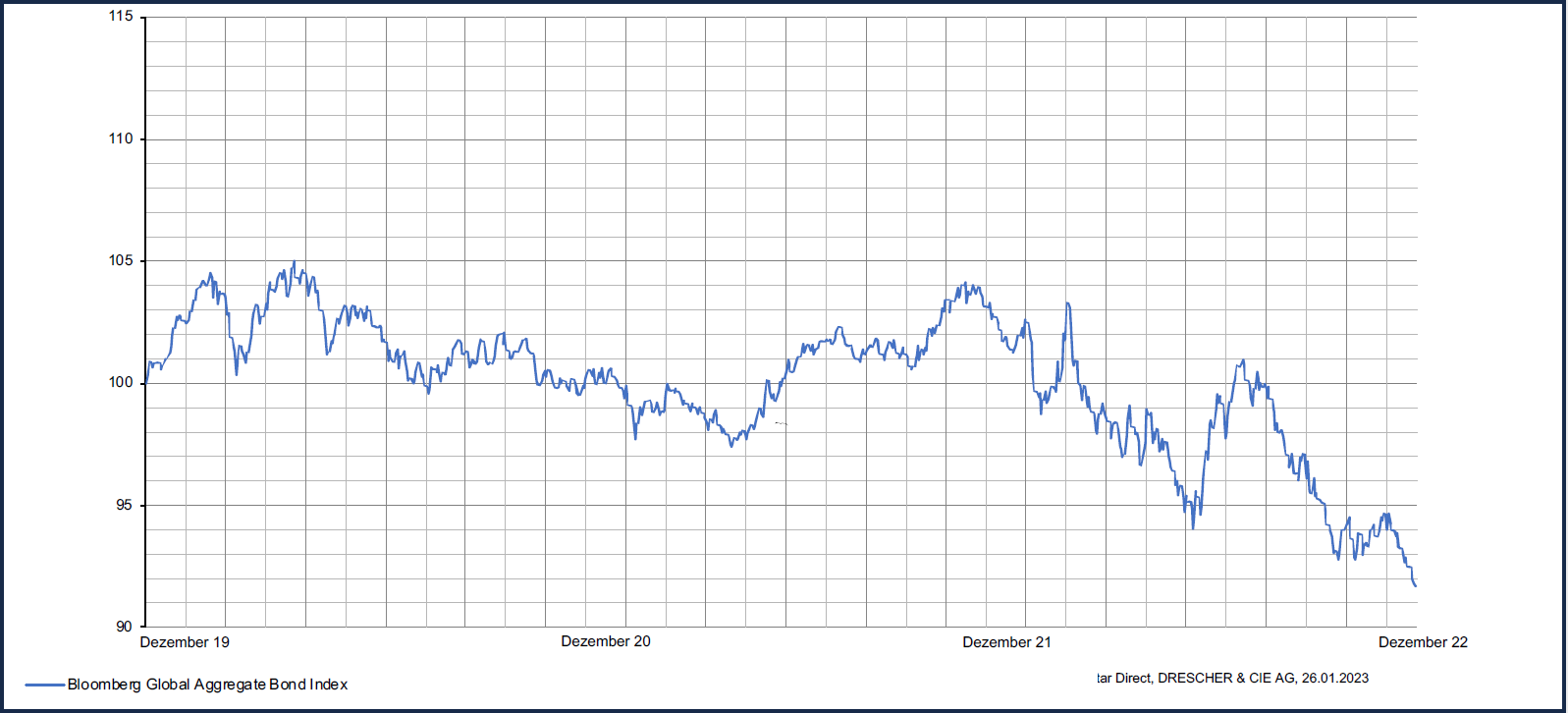

Dreijahres-Entwicklung des Bloomberg Global Aggregate Bond Indexes

An den Aktienmärkten verzeichneten vor allem die europäischen Aktienindizes höhere Gewinne als US-Aktienindizes. Beispielsweise schaffte der von US-Technologieaktien geprägte Nasdaq-100-Index in der erste Handelswoche des Jahres nur ein Mini-Plus von 0,9 Prozent, während der Euro-STOXX-50 mit plus 5,9 Prozent einen fulminanten Start ins neue Jahr schaffte. Zwar legte der populäre US-Aktienindex Dow Jones Industrial Average in der zweiten Woche die beste Handelswoche seit zwei Monaten hin und auch US-Technologieaktien legten stärker zu, der Euro-STOXX-50 baute seinen Vorsprung aber noch aus.

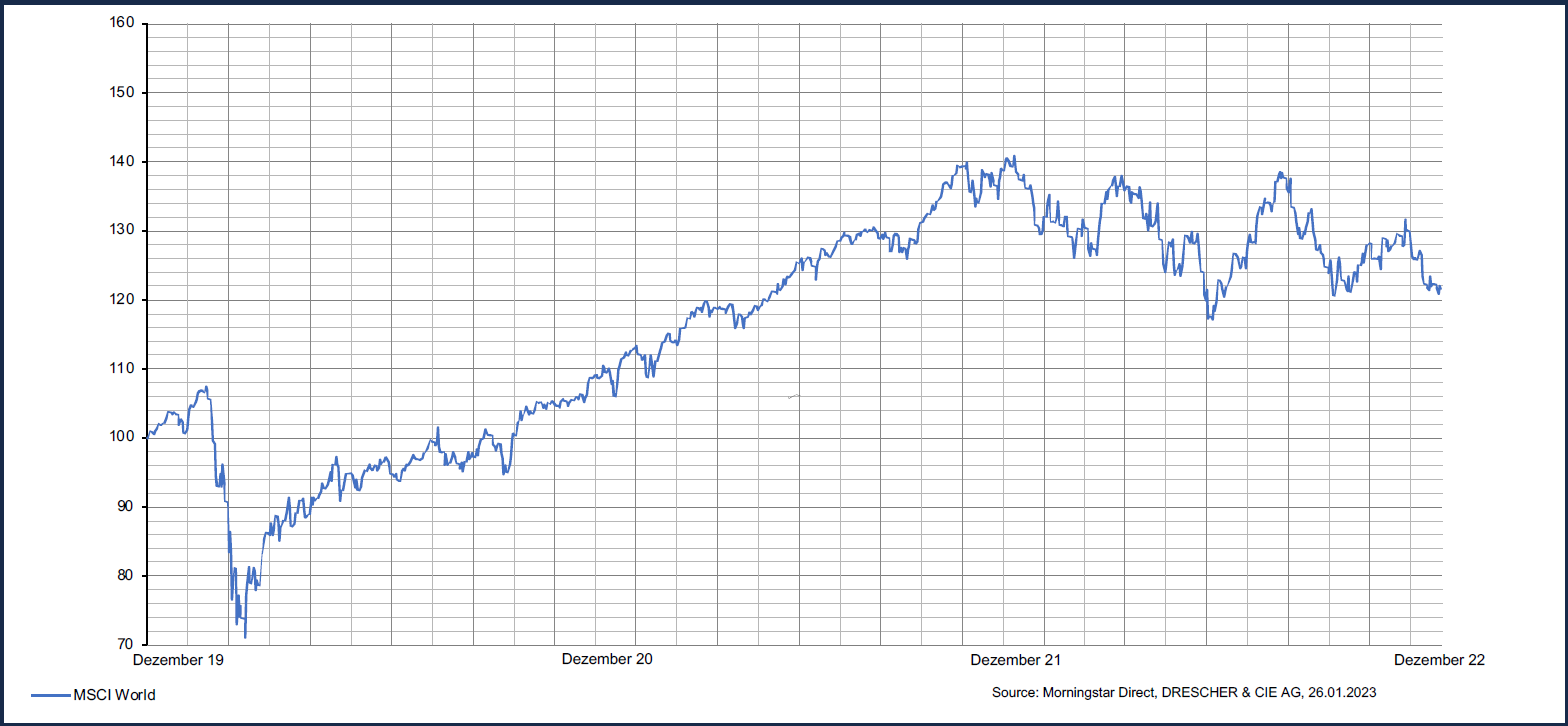

Dreijahres-Entwicklung MSCI World Index

Neue Daten indizieren Konjunkturabschwächung

Erst in der dritten Woche des Jahres setzte eine gewisse Ernüchterung ein. In den USA zeigten neueste Daten zur Industrieproduktion und den Einzelhandelsumsätzen, dass die Konjunktur schwächer wird. Gleichzeitig machten wichtige Vertreter der Notenbanken auf beiden Seiten des Atlantiks deutlich, dass sie an ihrem Zinserhöhungskurs festhalten. In den USA zeigte sich das vor allem an Äußerungen von James Bullard von der Federal Reserve of St. Louis.

Für die Eurozone gab es entsprechende Äußerungen von EZB-Präsidentin Lagarde. Darauf gab es sowohl an den Anleihe- als auch Aktienmärkten Gewinnmitnahmen. Die Rendite für US-Staatsanleihen kletterte wieder etwas über 3,5 Prozent und der Bund-Future sackte zeitweilig wieder unter 138 Prozent. Auch die meisten Aktienindizes gaben einen Teil ihrer Gewinne aus den beiden Auftaktwochen des Jahres wieder ab. US-Technologieaktien hielten sich zunächst besser, aber dann enttäuschten die Geschäftsergebnisse und der Ausblick des Software-Riesen Microsoft. Somit konnten europäische Aktienindizes ihren Vorsprung vor den US-Aktienindizes und den globalen Indizes, in denen US-Technologieaktien hohes Gewicht haben, sogar noch ausbauen.

Exkurs: Japan – Impulse für das Land der aufgehenden Sonne

Ein Markt, den hierzulande erstaunlich wenig Anleger auf dem Schirm haben, ist Japan. Das war in den 1980er Jahren ganz anders. Der japanische Aktienmarkt befand sich in der Spätphase einer Jahrzehnte währenden Hausse, eilte von Rekord zu Rekord und übertraf mit seiner Marktkapitalisierung den Börsenwert aller US-Aktien. Allerdings sollte sich diese Euphorie, wie so oft, als Vorbote einer Trendwende erweisen. Und tatsächlich platzte die Aktien- und Immobilienblase und es folgte seit den 1990er Jahren eine lange, schwere Baisse.

Diese Erfahrung dürfte die heute aktiven Anleger geprägt haben, zumal es an Gründen zur Zurückhaltung gegenüber Japan-Investments nicht mangelte. Auf der Makroebene gibt es Negativfaktoren wie die Überalterung der Gesellschaft und die ausgeprägt deflationären Tendenzen. Und für die Mikroebene wurden unter anderem die geringe Shareholder-Value-Orientierung und Intransparenz der Unternehmen als Gründe identifiziert. Manche Argumente haben bis heute Gültigkeit. Sie sollten aber nicht den Blick auf die Chancen verstellen, die sich erfahrungsgemäß gerade dann bieten, wenn das allgemeine Interesse noch eher gering ist.

Günstiges Umfeld durch unverändert expansive Geldpolitik der Notenbank

Ein wichtiger Einflussfaktor ist auch in Japan die Geldpolitik. Sie muss im internationalen Vergleich expansiv angelegt bleiben, weil die Gefahr einer deflationären Entwicklung nicht grundsätzlich vom Tisch ist. Im vergangenen Jahr kletterte die Inflationsrate – was in Japan als volkswirtschaftlicher Erfolg zu werten ist – auf vier Prozent. Sie dürfte in diesem Jahr wieder sinken. Während den westlichen Börsen also nochmal Ungemach durch die Geldpolitik ihrer Notenbanken droht, hat die Bank of Japan (BoJ) keinen Grund für eine wirklich restriktivere Geldpolitik. So entschied sie unlängst einstimmig, an ihren ultraniedrigen Zinssätzen von minus 0,1 Prozent für kurzfristige Zinsen festzuhalten. Und in Japan gibt es sogar noch Quantitative Easing (QE), also Aufkäufe von Anleihen durch die Notenbank. Die BoJ koppelt dies weiterhin an eine Obergrenze für die Rendite zehnjähriger Staatsanleihen. Würde sie die Marke von 0,5 Prozent erreichen, kauft die Notenbank die Anleihen, stützt damit die Kurse der Anleihen und gibt im Gegenzug zusätzliche Liquidität in den Markt.

Im Dezember hatte die BoJ die Märkte mit einer Verdopplung dieser Zinsoberschwelle von 0,25 auf 0,5 Prozent überrascht. Zusätzlich wurde jetzt noch die Erweiterung eines Kreditmechanismus für Banken beschlossen, der es den Finanzinstituten erlaubt, mit billigen Krediten der Notenbank Anleihen zu kaufen – und dabei die Zinsdifferenz zu verdienen. Auch das ist ein Instrument, um die gesamte Zinskurve zu kontrollieren, also nicht nur das „kurze Ende“ des Geldmarktes durch Leitzinsen.

Für eine Normalisierung der japanischen Geldpolitik dürfte es somit noch zu früh sein. „Bis wir einen klaren Weg in die Zukunft sehen, wird die Bank of Japan meines Wissens an ihrer derzeitigen Politik festhalten“, erklärte dazu der japanische Handelsminister Yasutoshi Nishimura auf dem Weltwirtschaftsforum in Davos. Und Notenbank-Gouverneur Haruhiko Kuroda begründete den Verzicht auf weitere Maßnahmen im Januar damit, dass die Renditeschwelle für Staatsanleihen erst im Dezember verdoppelt wurde. Er gehe davon aus, „dass es einige Zeit dauern wird, die Auswirkungen dieser Maßnahmen auf die Marktfunktionen zu bewerten“. Vieles spricht also dafür, dass die Bank of Japan in diesem Jahr die Börsen nicht mit einer restriktiveren Geldpolitik belasten muss – anders als die Fed in den USA und die EZB in der Eurozone.

Japanische Exportaktien profitieren von Yen-Schwäche

Die japanische Währung hat bereits angesichts der sich öffnenden Zinsdifferenz deutlich abgewertet – besonders gegenüber dem US-Dollar. Um fast 14 Prozent verbilligte sich der Yen im Kalenderjahr 2022 in Dollar – und mit ihm auch japanische Exportgüter auf dem Weltmarkt, wo vor allem in Dollar gerechnet wird. Der Effekt machte japanische Exportaktien sofort attraktiver. Eine Einbahnstraße ist der Devisenmarkt aber nicht. Schon der nachlassende Inflationsdruck in den USA und die damit verbundene Aussicht auf weniger hohe Zinsschritte der Fed reichte ab Mitte Oktober für eine Erholung des Yen, die sich in diesem Jahr fortsetzen könnte. Japan-Investments sollten deshalb nicht auf die Exportsektoren beschränkt werden. Mindestens ebenso attraktiv erscheinen, zumindest selektiv, Werte aus dem Finanzsektor und der Binnenwirtschaft, zumal ausländische Investoren hier bislang unterinvestiert sind.

Anders als viele westliche Volkswirtschaften droht Japan 2023 wohl keine Rezession. Die japanische Wirtschaft dürfte 2023 um 1,2 bis 1,6 Prozent wachsen – gestützt auch auf Konjunkturprogramme.

Mehr Shareholder-Value und Corporate Governance

Auch auf Unternehmensebene finden sich Argumente für japanische Aktien. Inzwischen gewinnt eine Shareholder-Value-Orientierung gegenüber traditionellen Auffassungen an Raum. Statt Gewinne zu horten oder wenig produktiv zu investieren, werden höhere Dividenden gezahlt oder eigene Aktien zurückgekauft. Die Aktienrückkäufe haben sich seit 2012 auf 8,6 Billionen Yen im abgelaufenen Fiskaljahr 2021/2022 mehr als vervierfacht und sind seitdem weiter deutlich erhöht worden. Neben einer Modernisierung der Governance (Unternehmensführung) finden auch ökologische und gesellschaftliche Aspekte zunehmend Berücksichtigung. Beobachter erwarten, dass diese Entwicklung in dem konservativen Land neue Wachstumsmöglichkeiten freisetzen wird.

Günstige Bewertungen bei japanischen Aktien

Japanische Unternehmen gehören in vielen zukunftsträchtigen Sektoren wie Elektronik, Roboter und in der Energiewirtschaft zu den Markt- und Technologieführern. Während dies an westlichen Börsen oft als Begründung für vergleichsweise hohe Bewertungen angeführt wird, sind japanische Aktien oft günstig bewertet. Im Durchschnitt kommt der Markt auf ein Kurs/Gewinn-Verhältnis von nur 11,5. Daraus errechnet sich höheres Potenzial für Kursgewinne als an den westlichen Börsen. So prognostizierte die USBank Morgan Stanley unlängst für den umfassenden Topix Index einen Anstieg bis zum Jahresende 2023 auf 2.020 Punkte, was für das Jahr ein Plus von 6,8 Prozent bedeuten würde. Der Vermögensverwalter Mitsui Sumitomo Asset Management rechnet gar mit einer Zielspanne zwischen 2.190 und 2.390 Punkten, was das Kurspotenzial auf bis zu 26 Prozent beziffert. Für den populäreren Nikkei-225-Index liegt das Potenzial bis zum Jahresende demnach zwischen 31.100 und 34.100 Punkten.

Chancen in globalen Aktienportfolios und Länderfunds nutzen

Der Aktienmarkt der drittgrößten Volkswirtschaft bietet in diesem Jahr gute Gewinnchancen und einen Beitrag zur Diversifikation. Japan sollte in jedem globalen Aktienportfolio vertreten sein. So mancher Manager globaler Aktienfonds sieht das auch so. In den anderen Fällen kann das Japan-Investment auch durch entsprechende Länderfonds angehoben werden.