Die Zinsentscheidungen der Notenbanken von Ende Juli in den USA, Euroland und Japan entsprachen weitgehend den Erwartungen. Die Leitzinserhöhungen um jeweils 25 Basispunkte durch die Fed für die USA und die EZB für Euroland wurden sogar eher positiv aufgenommen, weil die Notenbanker sich nicht auf weitere Zinserhöhungen festgelegt haben. Insbesondere an den US-Börsen hoffen Anleger, dass die beschlossene elfte Zinserhöhung die letzte dieses Zinszyklus gewesen sein könnte. Allerdings zeigt sich die Konjunktur in den USA so robust, dass weitere Maßnahmen der Notenbank zur Bekämpfung der Inflation nicht ausgeschlossen werden können. Die von vielen Experten für dieses Jahr erwartete Rezession der US-Wirtschaft ist noch nicht erkennbar. Vielmehr sieht es so aus, als könne ein Soft-Landing gelingen, wie eine Abkühlung der Konjunktur ohne einen Rückgang der gesamten Wirtschaftsleistung genannt wird.

US-Erzeugerpreise belasten Tech-Aktien

Die US-Arbeitsmarktdaten, von denen man sich einen Hinweis darauf erwartet hatte, fielen uneindeutig aus. Gute Konjunkturnachrichten sind in diesem Umfeld ein Belastungsfaktor für die Börsen, denn die Chancen für eine bevorstehende Zinswende werden damit kleiner. Höhere Zinsen dämpfen Konsum und Investitionen, was den Anstieg des Preisniveaus bremst, aber eben auch die Konjunktur. Die US-Inflationsrate stieg erstmals wieder leicht an, von 3,0 Prozent für das Preisniveau im Juni auf 3,2 Prozent im Juli. Etwas stärker als erwartet legten die USErzeugerpreise im Juli mit plus 0,8 Prozent zu, was die zinsempfindlicheren Wachstums- und Technologietitel belastete.

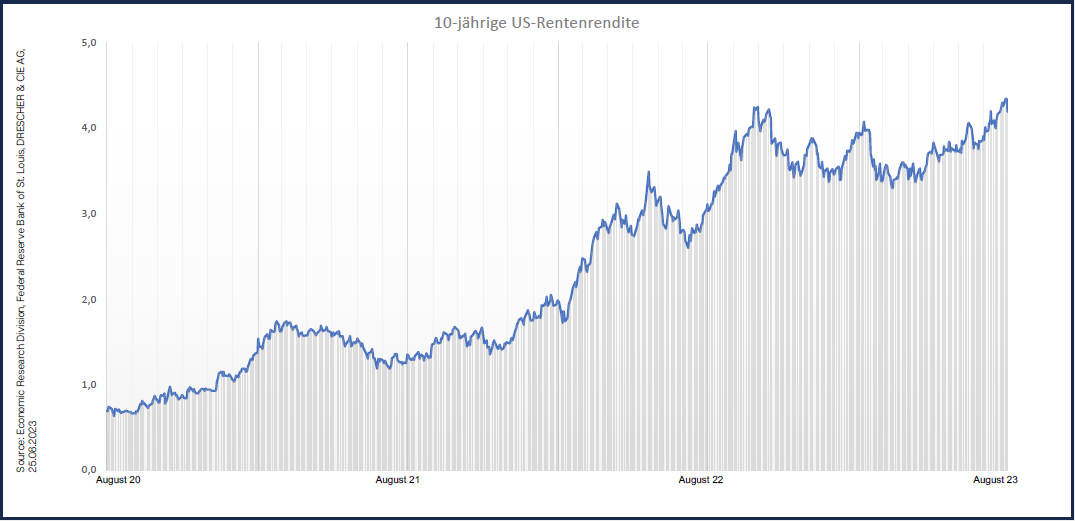

US-Staatsanleihen: höchste Rendite seit 2009

An den Anleihemärkten, an denen sich die Renditen durch Angebot und Nachfrage ergeben, stiegen die Zinsen weiter. Die Rendite von US-Staatsanleihen mit zehn Jahren Laufzeit kletterte mit 4,36 Prozent knapp über das alte 10-Jahres-Hoch vom vergangenen Oktober und somit den höchsten Stand seit 2009. Zum Kursrückgang der US-Anleihen, der umgekehrt steigende Renditen zur Folge hat, hat auch die Herabstufung der US-Bonität durch die Ratingagentur Fitch beigetragen. Die Experten der Agentur stuften die Qualität der USA als Schuldner von AAA auf AA+ zurück, gleichsam von sehr gut auf eine Zwei plus. Die Ratingagentur Standard & Poors hatte diesen Schritt bereits Anfang August 2011 vollzogen. Hintergrund der Herabstufung ist die sehr hohe und schnell weiterwachsende Staatsverschuldung der USA, die immer wieder eine Anhebung der selbstauferlegten Schuldenobergrenze notwendig macht.

10-jährige US-Rentenredite

Konjunktur in Europa und China zeigt Schwächen

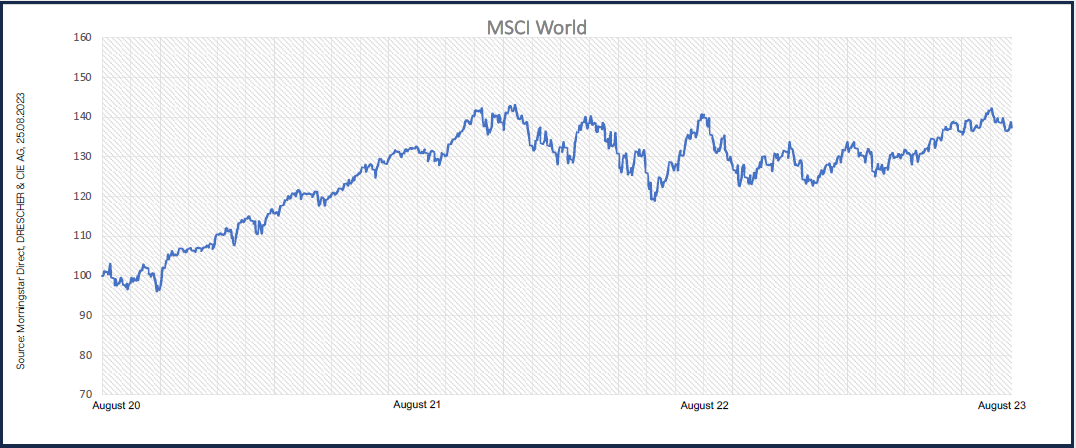

Während sich die Konjunktur in den USA robust zeigt, ließ die konjunkturelle Entwicklung in Europa und China Schwächen erkennen. Europäische Bank- Aktien, insbesondere die in Italien, litten zeitweilig unter der dortigen Ankündigung einer Sondersteuer auf Bankgewinne. Die Sorgen um die chinesische Wirtschaft verstärkten sich angesichts der Pleite großer Immobilienkonzerne in China. Der japanische Aktienmarkt hatte im Juli mit einer Konsolidierung der Kursgewinne aus den Vormonaten begonnen. Im August setzte sich diese leicht schwächere Tendenz fort, wobei sich der Nikkei- 225-Index der Marke von 31.000 Punkten näherte. Ein Belastungsfaktor war die Geldpolitik der Notenbank. Die Bank of Japan (BoJ) gab ihre Obergrenze von 0,5 Prozent bei der Rendite zehnjähriger Staatsanleihen auf, was den japanischen Anleihemarkt belastete. Ein weiterer Belastungsfaktor war die konjunkturelle Schwäche in China, über das Japan einen großen Teil seines Außenhandels abwickelt.

MSCI World

Konjunktur in Europa und China zeigt Schwächen

Während sich die Konjunktur in den USA robust zeigt, ließ die konjunkturelle Entwicklung in Europa und China Schwächen erkennen. Europäische Bank-Aktien, insbesondere die in Italien, litten zeitweilig unter der dortigen Ankündigung einer Sondersteuer auf Bankgewinne. Die Sorgen um die chinesische Wirtschaft verstärkten sich angesichts der Pleite großer Immobilienkonzerne in China. Der japanische Aktienmarkt hatte im Juli mit einer Konsolidierung der Kursgewinne aus den Vormonaten begonnen. Im August setzte sich diese leicht schwächere Tendenz fort, wobei sich der Nikkei-225-Index der Marke von 31.000 Punkten näherte. Ein Belastungsfaktor war die Geldpolitik der Notenbank. Die Bank of Japan (BoJ) gab ihre Obergrenze von 0,5 Prozent bei der Rendite zehnjähriger Staatsanleihen auf, was den japanischen Anleihemarkt belastete. Ein weiterer Belastungsfaktor war die konjunkturelle Schwäche in China, über das Japan einen großen Teil seines Außenhandels abwickelt.

Blickpunkt: Favoritenwechse bei den Tech-Fonds?

Der Mikrochiphersteller Nvidia übertrifft mit seinen Quartalsergebnissen die Erwartungen. Die Aktie notiert nahe ihres Rekordhochs bei gut 470 USDollar. Damit hat sie ihren Wert seit Jahresbeginn mehr als verdreifacht. Die Marktkapitalisierung liegt bei 1,16 Billionen Dollar. Nicht wenige Fondsmanagerinnen und Fondsmanager hatten die Aktie rechtzeitig in den Kreis ihrer Favoriten und somit auch in ihre Fonds aufgenommen. Hintergrund der Rallye ist der Boom der Künstlichen Intelligenz (KI). Nvidia gilt als führender Designer von KI-Mikrochips. Kein anderes Thema hat in diesem Jahr Aktien so beflügelt. Angesichts des Höhenfluges fragen sich viele derjenigen, die nicht investiert sind, ob man jetzt noch auf die rasante steigende KI-Rakete aufspringen sollte. Oder ist es dafür zu spät?

Euphorie hat bei Tech-Aktien Tradition

Vergleichbar euphorisch gefeierte Themen gab es an den Aktienmärkten schon öfter. Es sei an die Internet-Begeisterung des Jahres 1999 erinnert. Neue Geschäftsmodelle, die auf dem Internet basierten, wurden unkritisch gefeiert – lange bevor die Unternehmen damit Geld verdienen konnten. Bekanntlich folgte auf die Euphorie eine große Ernüchterung. Das Thema Biotech konnte 2001 Aufmerksamkeit gewinnen, als die am Human Genom Project beteiligten Forschungsunternehmungen die Sequenzierung des menschlichen Genoms verkündeten. Eine weitere Rallye erlebten Biotech-Aktien von 2012 bis Sommer 2015. Und auch vor drei Jahren, als die erfolgreiche Entwicklung von mRNA-Impfstoffen gegen Corona 5 GUT ZU WISSEN Schlagzeilen machte, explodierten die Aktienkurse der entsprechenden Unternehmen. Mit dem Ende der Pandemie wich die Begeisterung der Investoren für den Healthcare-Sektor – und heute bieten sich viele dieser Aktien eher als antizyklisches Investment an.

Die Erfahrung zeigt: Kaum ein anderer Werttreiber kann solche Kursfantasien auslösen wie neue Technologien. Und das nicht (ganz) zu Unrecht. Denn tatsächlich gelingt es immer wieder innovativen Unternehmen, mit neuen Technologien hohe Gewinne zu erzielen. Die „glorreichen Sieben“ (Alphabet, Amazon, Apple, Meta, Microsoft, Tesla und eben Nvidia) sind die besten Beispiele dafür. Allerdings geht es nicht immer so schnell und so weit wie erhofft. Etliche der vermeintlichen Gewinner überleben das Ende der Euphorie nicht. Mit ein paar Jahren Abstand sind es oft andere Unternehmen, die Produkte auf Basis der neuen Technologien etablieren und davon profitieren konnten. Vermeintliche Weltmarktführer wie Yahoo oder Nokia beispielsweise erwiesen sich langfristig als schlechtes Investment.

Tech-Werte verlangen engmaschige Beobachtung

Die Erfahrungen der Vergangenheit sprechen dafür, nicht auf einzelne Aktien zu setzen, nachdem sich deren Kurse bereits vervielfacht haben, sondern flexibel und breit diversifiziert zu investieren. Gerade in den Technologie-Sektoren ist eine fortgesetzte Beobachtung der Unternehmen, ihrer Produkte und Märkte für den langfristigen Erfolg entscheidend. Dagegen ist es eine riskante Spekulation, wenn Privatanleger große Beträge in Einzelaktien investieren, weil sie glauben, die Apple-Aktie von morgen entdeckt zu haben.

Erfolgsstorys wie aktuell die von Nvidia sind geeignet, Anleger für die Aktienanlage zu interessieren. Die Entscheidung, wann sich in solchen Fällen noch ein Aufspringen lohnen kann oder ob die Zeit für Gewinnmitnahmen gekommen ist, überlässt man aber besser Fondsmanagerinnen und Fondsmanagern, am besten spezialisierten Fachleuten für bestimmte Tech-Sektoren. Dass der Aktienkurs von Nvidia auf das jüngste Übertreffen der Prognosen kaum noch positiv reagierte, mag ein erstes Signal dafür sein, dass sich der rasante Steigflug der KI-Aktien so nicht mehr fortsetzen kann. Bei der Auswahl der attraktiven Tech-Themen sollte man also nicht prozyklisch den aktuellen Boom-Themen nachlaufen, sondern auch antizyklisch auf Sektoren blicken, die zuletzt mehrheitlich links liegen gelassen wurden. Biotech zählt zu letzteren.