Börsenbericht: Zinssenkungserwartungen angepasst

Dank deutlich steigender Kurse an den Börsen im November und Dezember endete das Jahr 2023 für die meisten Anleger mit Gewinnen. Die Aufwärtsbewegung erfasste dabei nicht nur die Aktienmärkte, sondern auch die Anleihen. Dort, bei den Zinspapieren, findet man den Auslöser der Kurssteigerungen. Denn es war keineswegs eine verbesserte gesamtwirtschaftliche Lage, die die Kurse steigen ließ, sondern die Erwartung fallenden Zinsen im Jahr 2024. Bis Oktober 2023 waren diese Hoffnungen immer wieder enttäuscht worden, was an den Anleihemärkten zu einem Zinsanstieg geführt hatte.

Ein Anstieg der Marktzinsen mag zwar für alle attraktiv sein, die Geld neu anzulegen haben. Aber für diejenigen, die bereits in Anleihen investiert sind, bringt ein Zinsanstieg Kursverluste mit sich. Die Neuanlage bedeutet mehr Rendite, also werden die schlechter verzinsten Anleihen verkauft, was deren Kurse nach unten drückt, bis der Zinsnachteil ausgeglichen ist. Umgekehrt bescherte der Zinsrückgang in den beiden letzten Monaten des vergangenen Jahres allen Anlegern Kursgewinne, die in Anleihen investiert waren.

Zinserwartungen als wichtigster Einflussfaktor

Und auch die Aktienmärkte feierten den Zinsrückgang mit Kursgewinnen, eben jener Jahresendrallye, die die letzten Wochen 2023 prägte. Denn sinkende Zinsen helfen den Aktienmärkten auf verschiedenen Ebenen, finanzmathematisch und realwirtschaftlich. Das Verhältnis zwischen dem Wert eines Vermögensgegenstandes oder Wertpapiers und seinen Erträgen ist die Rendite. Aus dieser Gleichung folgt, dass der Wert, also der Börsenkurs eines Wertpapiers steigt, wenn die allgemeine Rendite fällt – und das bei gleichbleibenden Erträgen wohlgemerkt. Es würde also keiner steigenden Unternehmensgewinne bedürfen, um die Aktienmärkte steigen zu lassen, wenn die Zinsen fallen. Dass fallende Zinsen billigere Kredite für Investoren und Konsumenten bedeuten, verstärkt diesen Effekt noch. Kein Wunder also, dass die Börsen kaum ein wichtigeres Thema kennen als die zukünftige Entwicklung der Zinsen. Diese wird maßgeblich durch die Entscheidungen der Notenbanken beeinflusst. Mit der Anhebung der Leitzinsen bekämpften sie den starken Anstieg der Inflation. Die Verlangsamung des allgemeinen Preisanstiegs im Laufe des Jahres 2023 nährte die Hoffnung auf rasche und weitreichende Zinssenkungen.

Dämpfer zum Jahresbeginn

Doch in den vergangenen Wochen erhielten die euphorischen Erwartungen einen Dämpfer. Die Inflationsraten sanken zunehmend langsamer. Die Jahresrate des Preisanstiegs lag zuletzt mit rund drei Prozent über dem erklärten Ziel von nur zwei Prozent. In Jahren, in denen in den USA Präsidentschaftswahlen stattfinden, vermeidet die US-Notenbank erfahrungsgemäß starke Veränderungen ihrer Leitzinsen. Zinssenkungen würden von Kritikern als Unterstützung des amtierenden Präsidenten ausgelegt. Dem Vorwurf einer Einmischung in die Politik will sich die Instanz Federal Reserve nicht aussetzen. So könnte die Fed Funds Rate, die schon seit Juli 2023 unverändert bei 5,25 bis 5,5 Prozent liegt, weniger gesenkt werden, als die Börsen noch im Dezember erwartet haben.

Volkswirtschaftliche Daten ohne klare Tendenz

An der Wallstreet gab es nach dem Jahreswechsel vor diesem Hintergrund zunächst Umschichtungen zulasten zinssensitiver Aktien, darunter aus Technologiewerten in defensivere Branchen. Die volkswirtschaftlichen Daten zeichneten aber kein klares Bild, sodass die denkbaren Szenarien für die US-Wirtschaft in diesem Jahr von einem späten Abrutschen in eine Rezession bis zum gänzlichen Ausbleiben einer solchen reichen. Auch die beginnende Berichtssaison mit den Geschäftsergebnissen des vierten Quartals und damit des Gesamtjahres 2023 gab für den Gesamtmarkt keine richtungsweisenden Impulse. Allerdings konnten die meisten US-Konzerne mit ihren Geschäftszahlen und Ausblicken die Investoren überzeugen.

Nasdaq-100 steigt auf Rekordhochs

Auch wenn die Aufwärtsdynamik hinter der Jahresendrallye von November und Dezember zurückblieb, gelang es dem populären Dow Jones Industrial Average Index doch, erstmals in seiner Geschichte über 38.000 Punkte zu klettern. Auch der für den Gesamtmarkt repräsentativere S&P-500-Index stellte mit einem Anstieg auf 4.900 Zähler seinen zwei Jahre alten Rekord ein. Gleiches galt für den Nasdaq-100 mit seinem Anstieg auf neue Rekordhochs über 17.600 Punkte.

Verhaltener Start der europäischen Aktienmärkte

Auch die europäischen Aktienmärkte starteten zunächst verhalten in das neue Jahr. Die erste Januarhälfte war von Gewinnmitnahmen geprägt. Dann setzten auch diesseits des Atlantiks wieder stärkere Käufe ein. Nach einer Konsolidierung bis auf rund 4.400 Punkte kletterte der Euro-STOXX-50 über 4.600 Zähler. Etwas schwerer taten sich einige nationale Aktienindices, darunter der DAX. Er gab zwischenzeitlich die Gewinne aus dem Dezember fast vollständig ab, bis er sich im Verlauf des Januars der 17.000-Punkte- Marke und damit seinem Rekordhoch bei 17.003 Zählern wieder näherte. Eine mögliche Aufholjagd europäischer Nebenwerte wollte noch nicht in Gang kommen. Insbesondere der MDAX für mittelgroße deutsche Aktien blieb klar hinter der Entwicklung der Standardwerte zurück. Die MDAX-Schwergewichte Lufthansa, Delivery Hero und LEG Immobilien entwickelten sich nicht gut und die Aktie des Sportmodeherstellers Puma fiel sogar auf den tiefsten Stand seit über fünf Jahren, nachdem das Unternehmen mit Eckdaten und Ausblick enttäuscht hatte.

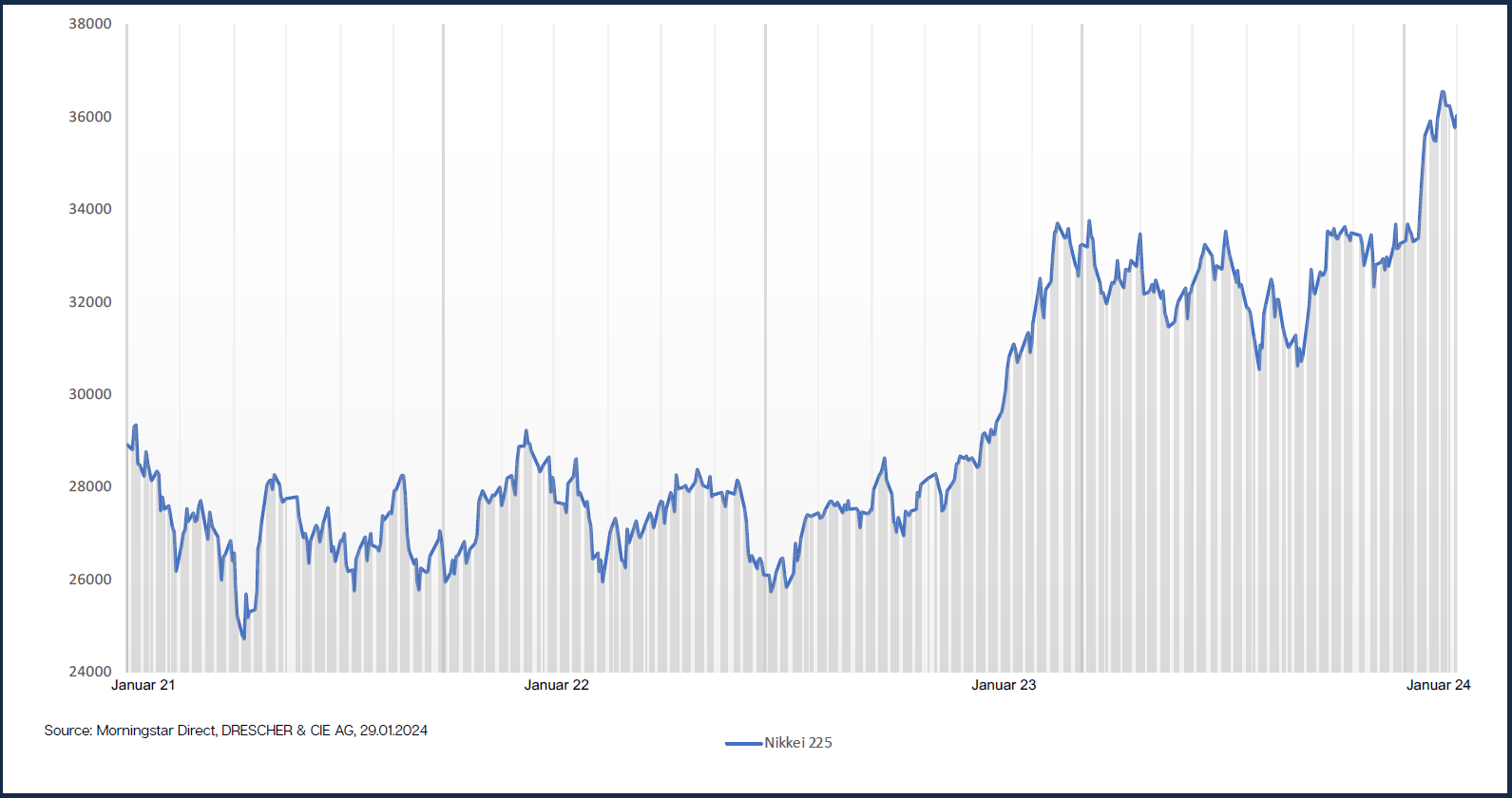

Kursgewinne in Japan – Verluste in China

In Asien blieb die Börsenentwicklung sehr differenziert. Die japanische Börse profitierte in den ersten Wochen des Jahres vom zunehmenden Interesse der Investoren. Der Nikkei-225- Index sprang über die 34.000-Punkte- Marke, die seit Mitte des Vorjahres einen Widerstand gebildet hatte und kletterte bis auf 36.547 Zähler, den höchsten Stand seit über 30 Jahren. Der indische Aktienmarkt setzte seine gute Entwicklung aus dem Vorjahr zunächst fort. So erreichte der Sensex 30 Index der Bombay Stock Exchange (BSE) Mitte Januar mit 73.328 Punkten ein neues Rekordhoch. Von diesem Niveau aus drückten dann Gewinnmitnahmen auf die Kurse. Schlecht blieb nach dem Jahreswechsel die Kursentwicklung an den chinesischen Aktienmärkten. In Hongkong fiel der Hang Seng Index zeitweilig unter 15.000 Punkte. Damit notiert dieser Index nahe seiner Zehn-Jahres-Tiefs und unter dem Corona-Crash-Niveau. Die aktuellen wirtschaftlichen Probleme, unter anderem im Immobiliensektor, gelten dabei nur als ein Symptom eines Vertrauensverlustes in das kommunistische Regime in Peking.

Nikkei-225 setzt Aufwärtstrend fort

Der Ölpreis zeigte sich in den ersten Wochen des neuen Jahres weiter stabilisiert. Er war im vierten Quartal trotz des eskalierenden Nahost-Konfliktes deutlich gefallen, und zwar von rund 95 US-Dollar auf 75 US-Dollar pro Barrel. Im Laufe des Januars erholte sich der Ölpreis auf über 80 US-Dollar. Noch weniger verändert zeigte sich im Januar der Goldpreis. Nachdem er sich im Dezember in einer Preisspanne zwischen 1.972 USDollar und dem Rekordhoch bei 2.147 US-Dollar pro Unze bewegt hatte, verenten sich die Preisschwankungen im Januar auf die Bandbreite 2.000 bis 2.080 US-Dollar.

Blickpunkt: Technologieaktien als Werttreiber oder Risiko?

In den vergangenen Jahren haben Technologie- Aktien ihren Anteil am Wert der globalen Aktienmärkte stark ausgebaut. Im MSCI Weltaktienindex entfällt ein Großteil des hohen US-Gewichts auf die großen Technologiekonzerne, die mittlerweile als glorreiche Sieben (Magnificent Seven) bekannt sind: Apple, Microsoft, Amazon, Alphabet, Nividia, Meta und Tesla. Diese Aktien waren im vergangenen Jahr der größte Werttreiber für die Aktienmärkte. Für Kursfantasie sorgte dabei das Thema Künstliche Intelligenz (KI), weil die großen US-Tech-Konzerne als Erstrundengewinner von KI-Anwendungen gelten. So stiegen ihre Aktienkurse im vergangenen Jahr um durchschnittlich 78 Prozent. Damit haben diese sieben Aktien mehr als die Hälfte des Anstiegs des S&P-500-Index von 23 Prozent beigesteuert. Ein „S&P-493“ ohne diese sieben Aktien hätte nur ein Jahresplus von 11 Prozent verzeichnet. Im Nasdaq-100-Index kommen die Magnificent Seven sogar auf ein Gewicht von rund 40 Prozent. Doch das Jahr 2022 zeigt, welches Risiko darin liegt. Damals waren die Tech-Aktien stark unter Druck geraten und hatten hohe zweistellige Prozentverluste erlitten. Mit ihrem hohen Gewicht in den Aktienindizes und vielen Portfolios könnten diese Aktien auch in diesem Jahr wegweisend für Aktieninvestments insgesamt werden.

Differenzierte Betrachtung der Magnificent

Seven Fondsmanager, die Investments in Tech-Aktien noch befürworten, raten zu einer differenzierten Bewertung. Während manche der Sieben so gut positioniert sind, dass sie kaum Schwächen zeigen, erscheinen andere angreifbarer. Der Aufschwung der Tech- Aktien dürfte sich nicht mehr für alle fortsetzen. Die Technologie-Branche gilt zwar als überdurchschnittlicher Profiteur von Zinssenkungen. Insbesondere Geschäftsmodelle, deren Cashflows schwerpunktmäßig erst in weiterer Zukunft liegen, sind naturgemäß stärker von der Höhe der Zinsen abhängig, weil Aktienkurse als Barwert der zukünftigen Cashflows verstanden werden können. Liegen Cashflows erst in der ferneren Zukunft und sind die anzusetzenden Zinsen höher, schrumpft der Barwert.

Umgekehrt sind die zukünftigen Unternehmensgewinne allein dadurch mehr wert, dass die Zinsen fallen. Die für das Jahr 2024 erwarteten Leitzinssenkungen der großen Notenbanken, insbesondere der US-amerikanischen Federal Reserve sollten also Tech- Aktien Auftrieb geben. Allerdings spiegelt die starke Kurserholung im Jahr 2023 die Erwartung fallender Zinsen bereits wider. In diesem Jahr wird es deshalb zunehmend darauf ankommen, welche Unternehmen die hohen Erwartungen an weiteres Wachstum erfüllen können – und welche nicht.

Teslas Zahlen enttäuschen Anleger

Jüngst fand sich der US-Elektroautomobilbauer Tesla im Lager Letzterer. Obwohl sich der Quartalsgewinn im Jahresvergleich von 3,7 auf 7,9 Milliarden US-Dollar mehr als verdoppelte, reagierte die Börse enttäuscht. Denn Teslas rasantes Wachstum flaut ab. Teslas Umsatz stieg im Jahresvergleich nur um drei Prozent auf 25,17 Milliarden Dollar. Analysten hatten im Schnitt mit Erlösen von fast 25,9 Milliarden Dollar gerechnet. Im vergangenen Jahr hatte Tesla das Auslieferungsziel von 1,8 Millionen Elektroautos nur nach mehreren Preissenkungen erreichen können, immerhin ein Plus von 38 Prozent. Früher hatte Firmenchef Elon Musk das Ziel ausgegeben, jedes Jahr um mindestens 50 Prozent zu wachsen. Jetzt gab Tesla keine Prognose mehr für Auslieferungen im laufenden Jahr ab. Von der Ankündigung eines revolutionären neuen Produktionssystems zeigte sich die Börse wenig beeindruckt. Der Tesla-Aktienkurs stürzte auf den tiefsten Stand seit Mai vergangenen Jahres und bescherte seinen Aktionären allein seit Jahresbeginn einen Verlust von über 26 Prozent. Dennoch zeigt sich ein Teil der Fondsmanager weiter von Tesla überzeugt. Der Konzern werde als Automobilhersteller missverstanden. Es handele sich vielmehr um einen hochinnovativen Technologieentwickler, der auch in anderen Bereichen überzeugen werde. Geteilt sind die Meinungen der Experten nicht zuletzt bei chinesischen Tech-Aktien. Weitgehende Einigkeit besteht in der Frage der aktuellen wirtschaftlichen Bewertung chinesischer Aktien. Ganz im Gegensatz zu den Magnificent Seven sind sie nach einer inzwischen mehrjährigen Verlustphase insgesamt im Verhältnis zu ihren Umsatzerlösen und insbesondere zu ihren Gewinnen sehr günstig bewertet. Optimisten verweisen auf zunehmende Anzeichen dafür, dass Peking die Wirtschaft allgemein und den heimischen Aktienmarkt im Speziellen mit geld- und fiskalpolitischen Maßnahmen stützen will.

Zudem hat sich die chinesische Wirtschaft längst von der „Werkbank der Welt“ mit billigen Arbeitskräften zu einer hochinnovativen, neue Technologien fördernden Volkswirtschaft gewandelt. In vielen Bereichen seien chinesische Unternehmen bereits jetzt Weltmarktführer oder würden gerade zu ernsthaften Konkurrenten der entsprechenden westlichen Tech-Konzerne aufsteigen. Das sei beispielsweise beim Thema Elektromobilität zu beobachten. Das Erreichen technologischer Unabhängigkeit in strategisch wichtigen Sektoren gehört zudem zu den Prioritäten der Zentralregierung, sodass in diesen Sektoren mit Unterstützung durch die Politik zu rechnen ist. Dies dürfte beispielsweise für die Halbleiterentwicklung und -produktion gelten.

China: Günstige Aktienbewertungen contra Risiken

So haben die USA ein Exportverbot für bestimmte Hochleistungschips gegen China verhängt, weil diese Hochtechnologie auch in die massiven Aufrüstungsprogramme Chinas einfließt. Gerade diese geopolitischen Aspekte veranlassen viele Investoren ungeachtet der günstigen Bewertung zur Zurückhaltung gegenüber Investitionen in China. Das zunehmend aggressive Auftreten gegenüber Staaten wie den Philippinen oder Taiwan wird zusammen mit vielen anderen, ökonomischen Maßnahmen wie der Aufstockung der Goldreserven, dem Abbau von Beständen in US-Staatsanleihen oder der gesetzlichen Möglichkeit, Auslandsinvestoren zu enteignen, als Vorbereitung eines Krieges gesehen. Die meisten Fondsmanager, die chinesische Tech- Aktien mit Hinweis auf die sehr günstige Bewertung in ihren Depots halten, begrenzen vor allem wegen dieser Risiken ihr Engagement.

Die Bestandsaufnahme in den ersten Wochen des Jahres zeigt, dass Aktieninvestments besonders in diesem Jahr einer fortlaufenden aktiven Beobachtung bedürfen. Den Chancen auf weitere Wertzuwächse stehen Risiken gegenüber.